depegging, corsa agli sportelli e altri rischi incombenti

Quanto sono stabili le stablecoin? Crescenti dubbi sulle riserve e regolamentazioni avverse fanno presagire una possibile corsa agli sportelli.

Le stablecoin stanno entrando in un periodo di grande incertezza dopo che la SEC (Security and Exchange Commission) degli Stati Uniti ha etichettato BUSD come “security non registrata,” ordinando successivamente a Paxos di smettere di coniare nuovi token. Si avvicina un’incombente battaglia fra i regolatori statunitensi e le stablecoin? Può la SEC dichiarare tutte le stablecoin come securities, oppure BUSD è un caso a parte?

La cripto-giornalista indipendente Amy Castor, che si occupa di criptovalute dal 2016, crede che il reale motivo dell’attacco a BUSD abbia come obiettivo Binance, il più grande exchange di criptovalute al mondo:

“L’attacco a BUSD è parte di una strategia più ampia per affossare le criptovalute. Stanno cercando la giugulare e hanno intenzione di interrompere l’afflusso di sangue. […]

Vogliono eliminare BUSD perché è di vitale importanza per Binance, il più grande exchange al mondo di criptovalute. Binance converte ogni dollaro americano e stablecoin in BUSD (la versione pegged). Ora dovranno convertire i fondi in qualcos’altro… probabilmente Tether. Forse quindi le autorità prenderanno di mira anche Tether, cosa che si prospettava da tempo.”

Anche prima di queste manovre normative su BUSD, vari indicatori mostravano un’ampia vendita di stablecoin tra settembre 2022 e febbraio 2023. Potrebbe una vendita di massa delle stablecoin causare un evento di depegging? Alcuni pensano di sì, evidenziando le controverse riserve di liquidità detenute dalle tesorerie delle stablecoin, la necessità di verifiche da parte di terzi, nonché il rapporto non facile tra le stablecoin e la U.S. Treasury.

Dunque, quanto sono realmente stabili le stablecoin?

Tipologie di stablecoin

Una stablecoin è semplicemente un token “ancorato” al valore di un asset: sono molto popolari come capitale utilizzato dai trader o come un rifugio sicuro per fare cassa. Nel 2022 hanno raggiunto un valore totale ben 7.000 miliardi di dollari, ossia più di Mastercard!

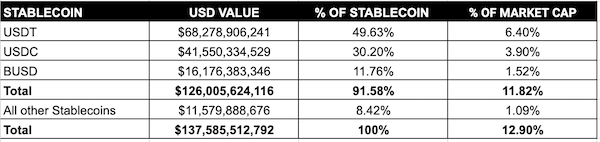

Al 10 febbraio, le tre grandi stablecoin denominate in dollari con collaterale fiat (USDT, USDC e BUSD) rappresentavano quasi il 12% della capitalizzazione di mercato delle criptovalute e il 91,58% dell’intera offerta di stablecoin.

Il mercato delle stablecoin al 10 febbraio 2023. Fonte: CoinGecko

Dato che il dollaro statunitense è la valuta di riserva globale, le stablecoin si orientano verso l’essere ancorate su di esso, ma esistono anche altre categorie. Vi sono ad esempio stablecoin ancorate ad asset del mondo reale, come l’oro, per mantenere livelli di prezzo stabili: è questo il caso del token PAXG di Paxos.

Vi sono anche stablecoin sostenute da altre criptovalute e stablecoin, che possono essere a loro volta garantite da asset o da fiat. Dai di MakerDAO ha inventato questo modello.

Più controverse sono le stablecoin algoritmiche, che combinano un meccanismo di conio decentralizzato con incentivi economici per mantenere il loro ancoraggio a un valore target, di solito il dollaro americano. I processi automatizzati – in teoria – mantengono il loro valore vicino a tale obiettivo. Chiaramente ancora in fase sperimentale, gli algoritmi di peg consentono ai trader di coniare e “bruciare” le monete secondo le necessità, così da mantenere il prezzo costante.

Nel maggio del 2022, la stablecoin algoritmica di Terra, UST, ha perso il suo ancoraggio al dollaro a causa del suo design a dipendenza circolare, facendo sì che diversi utenti sfruttassero una vulnerabilità dell’ecosistema Terra e delle sue procedure automatizzate per trarne guadagno. La stablecoin UST – e il suo token collaterale, LUNA – sono crollati, trascinando il mercato in una fase di depressione.

La cattiva notizia è che anche le stablecoin con collaterale in fiat possono perdere l’ancoraggio in caso di corsa agli sportelli.

Le stablecoin sono token spesso ancorati al valore del dollaro. Fonte: Pexels

Depegging e riserve liquide

Le stablecoin si discostano spesso, sia in positivo che in negativo, dal valore del dollaro, seguendo un intervallo predefinito. Un piccolo range di fluttuazione è del tutto normale, ma movimenti bruschi e duraturi sono un segnale di possibile depegging.

“Il vero problema è il pegging di per sé,” commenta Sinclar Davidson, un economista della RMIT University.

“Sono già stati provati e testati tentativi di creare un tasso di cambio fisso. Stati e nazioni hanno fallito, e ora il settore privato sta provando a fare lo stesso. Nel corso della storia, la stragrande maggioranza dei pegged exchange è stata vittima di attacchi.”

Le corse agli sportelli bancari sono una profezia che si autoavvera, poiché i clienti corrono a ritirare i fondi in preda al panico prima che altri li battano sul tempo. Le stablecoin possono depeggarsi e potenzialmente crollare molto rapidamente, poiché sono vendute su centinaia d’exchange e scambiate 24 ore su 24, 7 giorni su 7.

Alcuni asset utilizzati come collaterale sono meno liquidi e le valutazioni delle garanzie dichiarate possono cambiare in base al prezzo delle criptovalute. Anche USDT, USDC e BUSD presentano rischi, che persino gli investitori esperti di criptovalute difficilmente riescono a vedere.

Tether dichiara di aver azzerato i suoi investimenti in commercial paper. Fonte: Tether

Ad esempio, il collaterale di USDT comprende prestiti garantiti (8,7%) e altri investimenti (4%), con informazioni sconosciute sulla loro scadenza o sul titolo sottostante. USDT riporta anche obbligazioni societarie e metalli preziosi (5,1%) nei suoi rapporti verificati.

Il rapporto di USDT del dicembre 2022 mostra solo il 58,5% delle riserve di liquidità in titoli del Tesoro statunitense, con una scadenza media inferiore a 60 giorni. USDC e BUSD hanno invece il 100% del loro collaterale sotto forma di obbligazioni presso il Dipartimento del Tesoro degli Stati Uniti, nonché ingenti depositi in contanti.

Quindi, man mano che le stablecoin con collaterale fiat crescono sul mercato, gli audit di terzi che verificano la “Proof of Collateral” diventeranno una parte cruciale del settore.

Recenti minacce di depeg di riscatto

Whale Alert – un sistema di analisi della blockchain che riporta le emissioni di token e le coniazioni per USDT, USDC e BUSD – registra che dalla fine del 2022 all’inizio del 2023 si è verificato un aumento significativo di vendite di stablecoin, prevalentemente di BUSD.

Il calo della capitalizzazione di mercato di queste stablecoin lo conferma. Dai massimi storici dell’offerta nel novembre 2022 al 10 febbraio 2023, sono stati riscattati e liquidati dal mercato 9,8 miliardi di dollari, pari al 7,23% delle stablecoin. Prima delle azioni della SEC del 13 febbraio, BUSD rappresentava già oltre il 31% dei riscatti.

Grafici della capitalizzazione di mercato a 90 giorni per le stablecoin USDT, USDC e BUSD al 10 febbraio 2023. Fonte: CoinGecko

Gli investitori di criptovalute potrebbero non aver notato la diminuzione del dominio delle stablecoin nel mercato delle criptovalute. Negli ultimi mesi le stablecoin sono passate da una quota di mercato del 16,5% al 12,9%, bruciando quasi 10 miliardi di dollari di liquidità sul mercato.

I prelievi su larga scala hanno comportato una riduzione della liquidità per le stablecoin. Queste stablecoin collateralizzate con fiat o titoli del Tesoro potrebbero mettere a dura prova gli attuali rapporti di liquidità (20% nel caso di USDC, 6% per BUSD, e un rapporto sconosciuto per USDT). Quindi, “stablecoin collateralizzate con fiat” potrebbe essere un termine improprio, dato che fino all’80% della garanzia è detenuta in buoni del Tesoro a scadenza fissa a 30 giorni, e solo il 20% in depositi di liquidità.

È probabile che le stablecoin rimangano relativamente stabili durante un crollo del mercato. Tuttavia, i grandi prelievi di stablecoin dagli exchange centralizzati verso wallet custodial o valute fiat potrebbero causare ritardi. I CEX, le rampe di accesso e di uscita verso valuta fiat, potrebbero non disporre di un numero sufficiente di stablecoin per far fronte ai prelievi, oppure il volume dei rimborsi di stablecoin potrebbe essere superiore al contante disponibile per i rimborsi istantanei.

Quest’ultimo esempio non è mai stato testato nel mondo reale, ma è certamente possibile. Il 13 dicembre 2022, Binance ha messo in pausa oltre 1,6 miliardi di dollari di prelievi di USDC poiché l’exchange non disponeva di fondi sufficienti.

#Binance is conducting a token swap involving $USDC. As a result, $USDC withdrawals are temporarily paused.$USDT & #BUSD withdrawals are available and unaffected. $USDC withdrawals will reopen once the token swap is completed. https://t.co/CxgCGBUJEA

— Binance (@binance) December 13, 2022

L’interruzione è durata circa otto ore, ma questi ritardi nei riscatti hanno il potenziale per depeggare temporaneamente una stablecoin.

La necessità di revisioni da parte di terzi

Secondo la relazione di attestazione del settembre 2022 di Grant Thornton, revisore contabile di USDC, solo il 19,4% di USDC è detenuto come deposito in contanti. Il restante 80,6% è detenuto come “attività di riserva,” una serie di titoli statunitensi con una scadenza media ponderata di 29,6 giorni.

“Relazione dei revisori contabili indipendenti”. Fonte: Circle

Pertanto, la fiducia nei revisori delle stablecoin è fondamentale – cosa che al momento non si riscontra. Molti nella comunità delle criptovalute hanno perplessità su Tether, che dal 2017 ha assunto sei diverse società di revisione. È stata anche multata per 41 milioni di dollari dalla Commodity Futures Trading Commission per aver pubblicato dati falsi sulle riserve. La CFTC ha dichiarato che, invece di avere un dollaro a sostegno di ogni singolo USDT – come affermato da Tether – a un certo punto l’azienda aveva 61,5 milioni di dollari mentre circolavano oltre 442 milioni di USDT.

La società di revisione contabile di Tether, Friedman LLP, è stata accusata dalla SEC di “violazioni seriali delle leggi federali sui titoli” e di condotta professionale scorretta; è stata multata per un milione di dollari.

Amy Castor sottolinea le azioni scorrette di Tether quando ha aperto un conto presso Noble Bank, la mattina del 15 settembre 2017:

“Bitfinex ha trasferito 382 milioni di dollari sul conto di Tether dal proprio conto; poi Tether ha mostrato a Friedman LLC il nuovo saldo del conto alle 20:00 di quel giorno.”

È fondamentale che i fornitori di stablecoin assumano revisori indipendenti, ma ci sono differenze significative tra le attestazioni e le revisioni complete. Ad esempio, la relazione di Grant Thorton del settembre 2022 sulle finanze di USDC si chiama “relazione di attestazione,” non revisione contabile completa. Nell’introduzione, si afferma che Circle auto-attesta la propria rendicontazione finanziaria:

“La direzione di Circle Internet Financial, LLC è responsabile delle proprie affermazioni. La nostra responsabilità consiste nell’esprimere un parere sulle informazioni relative alle riserve contenute nell’allegato rapporto sulle riserve di USDC, sulla base dei nostri controlli.”

Castor spiega:

“Un’attestazione è un’istantanea. Significa che forse le stablecoin sono state completamente supportate per un minuto. Questo è tutto ciò che significa. […]

In un audit completo, si vogliono cercare le passività non dichiarate. Si vuole anche controllare la riserva nel tempo, per assicurarsi che l’emittente della stablecoin non faccia finta di niente, come ha fatto Tether nel 2017.”

In altre parole una bank run potrebbe far crollare USDC, se gli utenti richiedessero una quantità di rimborsi superiore al 20% dei depositi in contanti in un breve lasso di tempo. E l’intero mercato crypto crollerebbe poco dopo. Il settore delle stablecoin è ormai troppo grande perché il governo degli Stati Uniti possa ignorarlo.

Dati provenienti da attestazioni pubblicate di Tether, Circle e Paxos

Cos’è successo a BUSD?

A febbraio, la SEC ha emesso un “Wells notice” (significa che sta considerando un’azione esecutiva) nei confronti Paxos, sostenendo che BUSD è una security non registrata. Paxos può ora rispondere con le sue argomentazioni per evitare di essere citata in giudizio. D’altro canto, la SEC ha dichiarato di considerare la maggior parte degli asset crypto al pari dei titoli, comprese le stablecoin.

“Non sappiamo esattamente perché la SEC stia prendendo di mira BUSD, dato che il Wells notice non è pubblico e la SEC non ha ancora presentato una denuncia“, spiega Castor a Cointelegraph. “Quindi, non sappiamo se c’è qualcosa di speciale in BUSD che non piace alla SEC, oppure se sta pianificando di prendere di mira tutte le stablecoin. Di certo, quest’ultima ipotesi è ciò che tutti gli operatori del settore crypto temono“.

La voce secondo cui la SEC avrebbe inviato un Wells notice anche a Circle in merito a USDC è stata rapidamente smentita.

Secondo Castor, il BUSD emesso da Paxos non rappresenta un “contratto di investimento” secondo il test di Howey (che determina cosa sia un titolo secondo la legge statunitense) perché non c’è alcuna aspettativa di profitto. Tuttavia, il Securities Act del 1933 include più di 30 caratteristiche che definiscono una security.

Castor continua:

“Non possiamo inoltre escludere che la SEC possa prendere di mira BUSD semplicemente perché non gradisce il rapporto che Paxos ha con Binance. Il rapporto di Paxos con Binance e il Binance-Peg BUSD non piacciono al New York State Department of Financial Services, che ha quindi chiesto a Paxos di interrompere l’emissione di BUSD e di procedere a un riscatto sistematico; il che significa KYC/AML.”

Per chiarire, esistono due forme di BUSD. Il BUSD emesso da Paxos, che è un token ERC-20 di Ethereum; e una seconda versione chiamata Binance-Peg BUSD, emesso da Binance e utilizzabile anche su altre blockchain. Castor spiega:

“Mentre il BUSD emesso da Paxos è sostenuto da dollari reali in conti bancari, il Binance-Peg BUSD è una stablecoin di una stablecoin. A volte è adeguatamente supportato, altre volte no.”

Paxos riscatterà solo i BUSD sulla blockchain di Ethereum, ma non i Wrapped BUSD. Alcuni ritengono che il prezzo di Bitcoin sia salito perché gli utenti che non possono riscattare i loro BUSD stanno acquistando Bitcoin per incassare.

Castor ritiene inoltre che il riscatto dei BUSD stia causando problemi alle banche, in quanto 16 miliardi di dollari vengono risucchiati dalle loro casse. Paxos detiene depositi in alcune banche, tra cui le due principali banche crypto Silvergate e Signature:

“Silvergate è già sotto tiro perché ha ottenuto un salvataggio di 4,3 miliardi di dollari da parte della Federal Home Loan Bank. In seguito all’implosione di FTX, gli altri clienti di Silvergate hanno ritirato i loro soldi in preda al panico e la banca ha perso 8,1 miliardi di dollari di depositi. Non erano insolventi: avevano prestiti per coprire i depositi, ma non avevano liquidità in cassa. Così hanno ottenuto un prestito di 4,3 miliardi di dollari dalla Fed.”

Questo è un esempio del tipo di contagio che preoccupa il governo degli Stati Uniti, e spiega il motivo per cui ha cercato di erigere dei paletti tra le banche tradizionali e l’industria delle criptovalute.

Davidson avverte, tuttavia, che una certa quantità di problemi è prevedibile con qualsiasi tecnologia finanziaria innovativa:

“I fallimenti nel settore delle criptovalute non dovrebbero essere condannati come una dimostrazione di quanto siano terribili gli asset digitali. Questo è sempre accaduto nella storia dell’umanità. Non voglio dire che le stablecoin non avranno successo, ma dobbiamo aspettarci molti tentativi ed errori.”

U.S. Treasury e il rischio di contagio

Le stablecoin stanno diventando anche importanti detentori di titoli statunitensi, creando rischi non solo per i mercati delle criptovalute ma anche per gli obbligazionisti e il governo degli Stati Uniti.

Secondo lo U.S. Department of Treasury, il valore complessivo del mercato delle stablecoin le renderebbe il 16° maggior detentore di titoli statunitensi, dopo Singapore e prima di Arabia Saudita, Corea, Norvegia, Germania e altre 20 nazioni.

La maggior parte del collaterale detenuto da queste stablecoin è costituito da titoli del Tesoro americano. Una bank run alle stablecoin potrebbe ripercuotersi sui mercati obbligazionari, poiché gli emittenti di queste criptovalute potrebbero essere costretti a vendere titoli del Tesoro americano per onorare i rimborsi. Eswar Prasad, professore di economia alla Cornell University, afferma:

“Un grande volume di rimborsi, anche in un mercato abbastanza liquido, può creare turbolenze nel mercato dei titoli sottostanti. E data l’importanza del mercato dei titoli del Tesoro per il più ampio sistema finanziario degli Stati Uniti, […] credo che le autorità di regolamentazione siano giustamente preoccupate.”

Davidson è d’accordo:

“Il depegging può riversarsi sui mercati tradizionali. Quando gli investitori vendono i crypto-asset, vendono anche gli asset non crypto. Nel corso del tempo, ci aspettiamo di vedere la correlazione aumentare, come per tutti gli asset rischiosi. [La correlazione avviene] perché alcuni gruppi di individui possiedono sempre più spesso entrambe le classi di asset.”

Questa complessa relazione tra le stablecoin e i titoli del Tesoro americano utilizzati come garanzia significa che la regolamentazione è certamente in arrivo. Mentre la SEC può tentare di regolamentare attraverso l’applicazione della legge, il Congresso avrà l’ultima parola.

Regolamentazione imminente

Poco prima del Natale 2022, il senatore uscente della Pennsylvania – Pat Toomey – ha presentato al Senato degli Stati Uniti una proposta di legge intitolata “Stablecoin Transparency of Reserves and Uniform Safe Transactions Act of 2022.” Il disegno di legge includeva piani per requisiti di divulgazione standardizzati e attestazioni da parte di società contabili registrate per gli emittenti di stablecoin. Proponeva inoltre un sistema di licenze per gli emittenti di stablecoin e migliorava la protezione dei consumatori, dando loro la priorità in caso di insolvenza di un emittente di stablecoin.

Ari Redbord, responsabile degli affari legali e governativi di TRM Labs, spiega a Cointelegraph che la trasparenza della blockchain è in realtà molto vantaggiosa per le autorità di regolamentazione e le forze dell’ordine: “Può in ultima analisi aiutare a evitare attività illecite, mantenere l’integrità del mercato e mitigare i rischi sistemici.“.

In passato, Redbord ha lavorato come consulente senior del vicesegretario e del sottosegretario al terrorismo e all’intelligence finanziaria presso il Tesoro. Egli osserva che nemmeno il crollo di Terra non ha avuto ripercussioni sull’economia in generale:

“I policymakers, come il segretario al Tesoro degli Stati Uniti, anche in risposta a Terra, hanno chiarito che le stablecoin non rappresentano oggi un rischio significativo per il sistema finanziario in generale.”

Sebbene l’anno scorso il Congresso non sia riuscito a raggiungere un accordo sulla legislazione, Redbord sottolinea:

“Le stablecoin sono una delle poche aree su cui vediamo un accordo generale tra i politici e l’industria. […] È probabile che quest’anno si facciano progressi su una legge sulle stablecoin che richieda riserve segregate 1:1, verifiche significative e altri controlli a tutela dei consumatori.”

Un quadro normativo chiaro aiuterà certamente il settore, portando a una più ampia adozione.

Max Parasol è un ricercatore del RMIT Blockchain Innovation Hub.

David Freuden è il fondatore di Monsterplay, nonché è un investitore e consulente di blockchain.

Traduzione a cura di Giorgio Libutti.